Par Emmanuelle Sorine, associée chez Marvell Avocats

Le régime fiscal des sommes attribuées à un associé lors du rachat par une société de ses propres titres était jusqu’à présent d’une complexité désarmante puisqu’il dépendait de la procédure juridique dans laquelle se plaçait le rachat.

Ainsi, lorsque le rachat était réalisé en vue d’une réduction de capital non motivée par des pertes (L225-207 du C.com), le produit perçu était taxé selon un système hybride d’imposition en revenus distribués et en plus-values.

En revanche, si l’opération de rachat était exécutée en vue d’une attribution aux salariés (L225-208 du C.com) ou dans le cadre d’un plan de rachat (L225-209 du C.Com), l’imposition suivait le régime des plus-values en application d’une dérogation prévue par l’article 112-6° du CGI.

Saisi par le Conseil d’Etat sur la conformité de cette différence de traitement au principe de l’égalité devant l’impôt posé à l’article 6 de la Déclaration des droits de l’homme et du citoyen, le Conseil Constitutionnel a prononcé dans une décision du 20 juin 2014 (n°2014-404 QPC) l’inconstitutionnalité de l’article 112-6° du CGI et son abrogation à compter du 1er janvier 2015.

Subsistait malgré tout une incertitude sur la suite tirée par le législateur de cette décision : soit il n’intervenait pas avant le 1er janvier 2015 et l’imposition hybride devenait la règle de droit commun pour toutes les opérations de rachat, soit il réagissait avant cette date et pouvait instaurer de nouvelles règles.

Cette seconde option plus favorable a été retenue puisque l’article 88 de la loi de finances rectificative pour 2014 (n°2014-1655 du 29 décembre 2014) a d’une part modifié le régime des sommes perçues en cas de rachat en prévoyant leur taxation selon le seul régime des plus-values et, d’autre part, écarté la qualification de revenus distribués pour les rachats à compter du 1er janvier 2015.

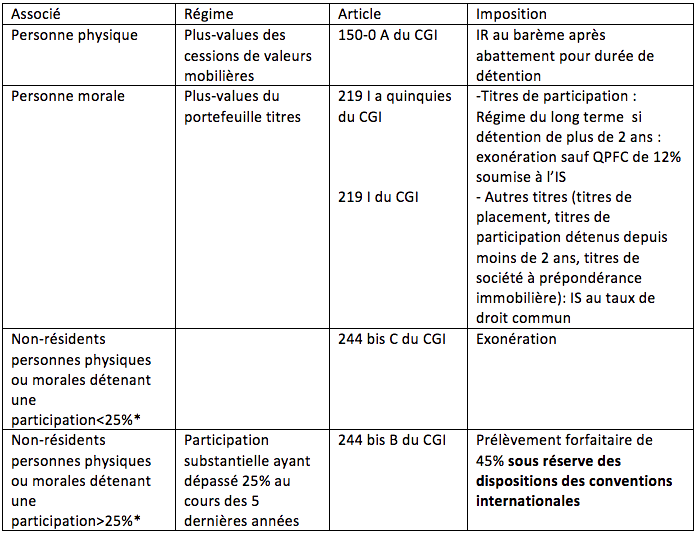

Désormais, quelle que soit la procédure sous laquelle intervient le rachat, l’imposition des titres rachetés suivra le régime des plus-values dont relève l’associé.

Schématiquement, les différents cas de figure sont les suivants :

*Sauf titres de sociétés à prépondérance immobilière ou lorsque l’associé est situé dans un Etat non coopératif

On ne peut que saluer cette mesure d’harmonisation qui contribue à une simplification de la fiscalité attachée aux opérations de rachat de titres et qui vient renforcer l’attractivité de telles opérations dont la mutation a été lentement opérée ces dernières années par le droit des sociétés.

Les avancées juridiques les plus intéressantes sont celles ayant ouvert le rachat de titres aux sociétés non cotées ou permettant le rachat en vue du paiement ou de l’échange d’actifs lors d’opérations de croissance externe ou de restructurations ou encore, dans certains limites définies par le décret du 26 mai 2014 (n°2014-543), pour la revente à des actionnaires de la société par une procédure de mise en vente dans les 3 mois suivant l’AGO annuelle.

Une autre évolution juridique doit être signalée : l’alignement du régime du rachat des actions de préférence au régime des rachats d’actions et la création d’un régime d’actions de préférence rachetables dès l’origine qui peuvent être conservées, cédés ou annulées sous certaines conditions (nouvel article L228-12-1 du C.com).

Il est permis de penser que cette mesure fiscale incitera les sociétés à recourir plus facilement à cet outil, notamment au regard des nouvelles voies de rachat qui leur sont offertes.